NISAで得する投資の始め方 実際に資産運用してみる

この記事で解決できる疑問

- NISAって何?どういう仕組み?

- NISAの始め方

- 資産運用額を決めるには

- 国内、海外のインデックスファンドの買い方

- 積立投資とは

関連記事で資産運用の効率的な方法と大きなお金の使い方を紹介しました。

資産運用の大切さや投資信託のメリットは理解したので、今回は実際に得するNISAの始め方とインデックスファンドの買い方を紹介していきます。経済評論家や東大経済学部の教授に人生で大きな買い物をする時の疑問を徹底的に聞いてきました。

お金の悩みは一生、終わらないのでせめて最低限のことだけは知っておく方がいいです。

いろいろ知ったうえで、定期預金、保険、住宅ローン、資産運用などあなたの好きなものを選んでください。ただ知らなかったせいで貯めたお金を損してしまうのは悲しいですよね。

だから可能な限り、みなさまに疑問を残さないように紹介していきます

NISAとは?NISAの仕組みとは

投資信託を購入する前に必ず知っておいた方がいいNISA制度について説明します。

NISAとは「少額投資非課税制度」で国が進めている制度です。

投資にかかる税金が安くなるので、必ず利用した方がいいです。

元々はイギリスで導入されたISAという制度を参考にしたもので、国が個人投資を活発化させることを目的として始まった制度です。

日本は預貯金が多く資産運用をしている人が少ない。また少子高齢化で年金財政が厳しくなっているので、NISA制度で税金を安くして個人でお金を運用させるように促すためです。

NISAには「NISA」、「つみたてNISA」、「ジュニアNISA」の種類があるので違いとメリットを説明します。

Q.NISA制度は一体どんな制度か

NISAとは

- 非課税になるのは上場株式、ETF、投資信託の譲渡益・配当金

- 対象者は20歳以上の日本に住む人

- 年間120万円の投資枠に対して最長5年間が非課税

- 取引できるNISA口座は1人1口座

ジュニアNISAとは

- 非課税になるのは上場株式、ETF、投資信託の譲渡益・配当金

- 対象者は0〜19歳の日本に住む人

- 年間80万円の投資枠に対して最長5年間が非課税

- 取引できるNISA口座は1人1口座

つみたてNISAとは

- 非課税になるのは一定の要件を備えた投資信託の譲渡益・配当金

- 対象者は20歳以上の日本に住む人

- 年間40万円の投資枠に対して最長20年間が非課税

- 取引できるNISA口座は1人1口座

- 買い付けは定期的に継続した積立購入であること

そもそも課税とは

対象期間の5年や20年をすぎた場合はどうするか

対象期間をすぎた時点で、課税口座(普通の証券口座)かまた新しいNISA口座に移動(ロールオーバー)するかが選べます。

NISAは数年前にできた新しい制度なので最新情報をチェックすること

投資信託の記事で紹介しましたが、自分のできる最大の努力は運用コストを下げることです。

税金は銀行の手数料と同じようなもので、確実なマイナスリターンなのでできるだけ減らす。

なのでNISAは最大限利用するべきです。ですが、2016年以降にできた新しい制度なので今後、対象期間が延びたり、対象金額が変わるかもしれないので最新情報をチェックすることをお勧めします。

得するNISAのはじめ方

得する制度NISAを利用するには証券口座と違いNISA口座の開設が必要です。

先ほど説明した通り、NISAは1人120万までなど利用できる金額が決まっているので1人1口座までしか作れない決まりです。

もし複数存在していると、利用金額の管理が難しくなるので1人1口座と決まっています。

どの会社にNISA口座を作るか

やはりネット証券がお勧めです。理由は銀行に比べて手数料が安く、取扱種類も豊富なためです。作り方はとても簡単です。

例としてSBI証券の作成ページを紹介します。

口座開設のボタンをクリックして書類請求をします。その後、申込書が到着するので必須事項を記入し送付するだけです。

NISAの始め方 結論

- NISA口座はネット証券に開設

- 購入商品はインデックスファンド(投資信託)を購入する

NISAで投資する金額の決め方

NISAの口座を作ったら実際にインデックスファンドの買い方を教えます。

資産分配の考え方

まず、当面の生活費としてすぐに使えるようにしたい額を除きます。(給与2回分など)

そして、残りの資産を「安全に残したい資産(A)」と「リスクをとっても増やしたい資産(B)」の2つに分けます。

「安全資産(A)」で「安全に貯金を増やす方法」で説明した個人向け国債を買います。

「リスク資産(B)」で「投資信託の選び方と人はなぜ投資するのか」で説明したインデックスファンドを買います。

例えば、資産合計500万の場合、「生活費60万」、「安全資産240万」、「リスク資産200万」の3つに分割します。

減るの怖いので「リスク資産」割合はどのくらいにしたらいいか

先にリスク資産をどのくらいにするか決めます。

リスク運用資産が最悪の場合1年で3分の1減り、金額が2分の3になる可能性があると想定し金額を決めます。

3分の2と説明しましたが、3分の2以下になる最悪の可能性は2.3%です。詳しい計算は長くなるので省きます。リーマンショックやコロナショックのような最悪の場合は減る可能性があります。

もし、3分の2になる確率の2.3%が良いほうに起きたら

最悪の場合でなく、2.3%が最高の方に起こったら、投資額が43%アップになる計算です。

実際、アベノミクス1年目の2013年には1年で日経平均が5割以上アップした。もちろんおおよそなので、平均では5%増えると考えるべきです。

100万円を投資運用した場合

- 良い方だと143万円以上(可能性2.3%)

- 中間だと142万から67万の間(可能性95.4%)平均だと金額は105万円

- 悪い方だと66万以下(可能性2.3%)

減る可能性を我慢できる金額を決める

3分の2減るのは100回やって2、3回です。平均的には5%増えるので、もし10万減っても良いなら30万投資するように「減っても良い金額×3」の金額と決めると良いです。

積立購入か、一度に買うか

金額を決めたら、毎月少しずつ買うより一度で投資額をすべて運用するべきです。

理由は積立のように定期的に購入すると、購入回数分のイニシャルコスト(購入手数料)がかかります。

また仮に200万投資すると決めて毎月5万積立すると、投資額をすべて運用するまでに3年以上お金を寝かせてしまうことになる。

購入時期をずらせば購入価格を分散することができますが、それ以上に投資額を決めたら手数料を安く、長い期間でお金を働かせる状態を最速で作るのが合理的です。

NISA投資の金額 決め方 結論

- 持っている資産を「生活費」「安全運用資産」「リスク運用資産」の3つに分ける。

- 「リスク資産」は3分の1減っても大丈夫な金額から逆算する。

- 2.3%の確率で投資額が43%増えるか2/3減る。平均すると5%増える。

- 少しずつ買うより、一度で投資額の上限まで買う。

正しいインデックスファンドの買い方

インデックファンドを買う時のポイント

- 国内、海外を半分ずつ買う

- NISA上限をフル活用する

NISA上限額が120万の場合

NISA上限額が120万で投資額も120万の場合は、NISA枠で国内、海外でそれぞれ60万ずつ購入します。

NISA上限額が120万で投資額が200万の場合は、国内をNISA枠で100万買い、残りのNISA枠で海外20万と普通口座から残りの80万を購入します。

正しいインデックスファンドの買い方 結論

- リスク運用資産の範囲で国内と海外のインデックスファンドをそれぞれ半分ずつ買うこと

- NISAは上限までフル活用すること

インデックスファンドを実際に買ってみた

ネット証券へログインし、投資信託の画面から投資する銘柄を選択し、NISA口座を使用するので「預かり区分」「NISA預かり」を選択し価格は「成行」を選択します。

購入金額を入力し、「注文発注」をクリックします。

お金の運用なんてシンプル

発注後、ポートフォリオに追加されるので評価額を定期的に確認します。

積み立て投資について

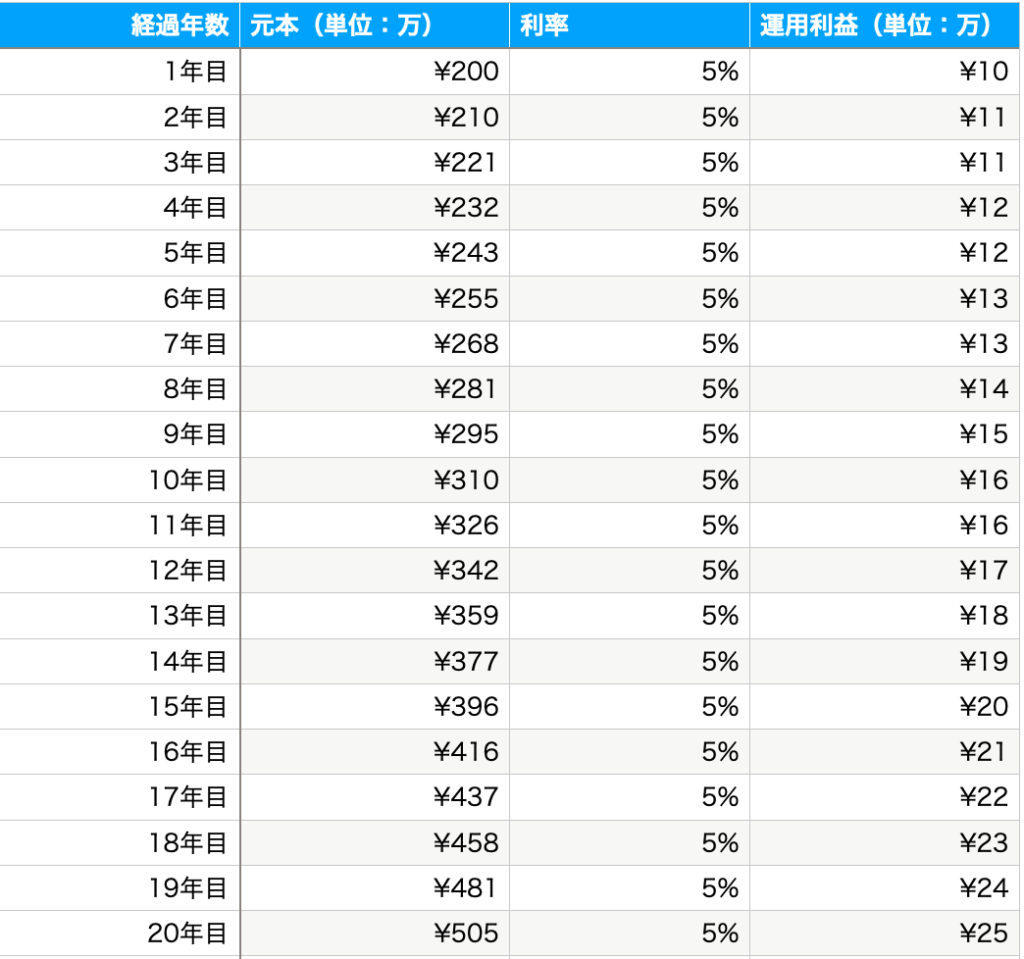

仮に今回の投資額で200万投資し、平均的な5%運用ができた場合で考えてみましょう。

関連記事でも説明したように、上手く運用した結果は20年運用すれば505万です。

もっと資産を増やすには

老後にこれよりもっと資産を増やしたい場合は、リスク運用の金額を増やしていくしかないです。もし20年間、追加で毎年100万を積み立てて投資していけば資産額は3319万になります。

ですが、この計算は毎年平均点の運用ができたと仮定し手数料、税金を考慮していないのでこの結果と同じにならない可能性もあります。

3600万あれば老後30年の場合に年金にプラスして10万くらいの生活ができます。

3600万=10万×12ヶ月×30年

なので、将来の資産額を目標に運用方針を決めていくべきです。

そして資産運用中にうまくいかなかったら、働いたお金を残したり、積立額を調整し、逆に上手く運用できれば多めにお金を使えたりと運用状況に合わせて調整していくことが大切です。

インデックスファンドは買い足す

今後投資する時も基本的にはインデックスファンドを国内、海外で半々を維持することです。インデックスファンドも株なので値動きがあります。

なので、時間経過で半々ではなくなる場合があります。その時には全体がほぼ5:5になるように投資します。完全な半々出なくても6:4、4:6の間で運用します。

積立投資について 結論

- 目標額に合わせて、毎月の積立額を決める。

- 平均でプラス5%の運用ができたと仮定し、目標額を決める。

- 時間経過で半々でなくなっても4:6や6:4の間であればOK。

- 買い足す時は半々になるように購入する。

コメント